融資成本處于高位 租賃資產(chǎn)質(zhì)量承壓

編輯:admin / 發(fā)布時間:2017-08-10 / 閱讀:538

8月3日,聯(lián)合信用評級有限公司金融機構評級部發(fā)布了《2017年上半年中國融資租賃行業(yè)信用風險回顧與展望》。

主要觀點

2017年上半年,中國融資租賃行業(yè)延續(xù)了2016年緩慢增長的態(tài)勢,融資租賃行業(yè)滲透率仍處低位,整體杠桿水平回落,融資渠道多元化發(fā)展但融資成本上升,租賃資產(chǎn)質(zhì)量及盈利水平提升壓力較大,外部政策環(huán)境日益完善。隨著近年來“供給側(cè)改革”、“一帶一路”以及“中國制造2025”政策的持續(xù)深入,融資租賃行業(yè)迎來了發(fā)展的機遇階段,但仍需關注宏觀經(jīng)濟下行對融資租賃行業(yè)的業(yè)務發(fā)展及租賃資產(chǎn)質(zhì)量帶來的壓力。

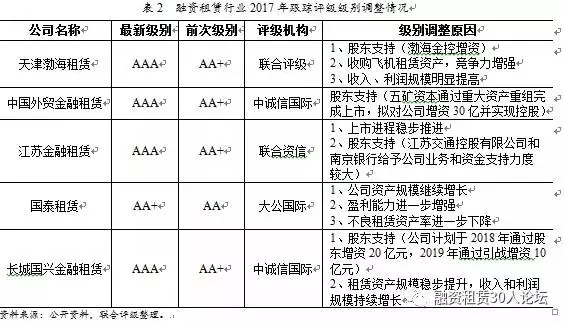

級別調(diào)整方面,2017年上半年行業(yè)內(nèi)共有5家企業(yè)發(fā)生主體信用等級調(diào)整,變動方向均為調(diào)高,行業(yè)內(nèi)主體信用狀況基本保持穩(wěn)定;

2017年上半年融資租賃行業(yè)發(fā)債規(guī)模同比增加,存續(xù)債券主體級別主要集中在AAA和AA+,信用狀況較好;

從融資成本來看,融資租賃行業(yè)債券發(fā)行利率整體上揚,盈利水平提升壓力較大;

2017年以來,國內(nèi)去庫存及經(jīng)濟結(jié)構調(diào)整仍面臨一定壓力,租賃資產(chǎn)質(zhì)量仍承壓,因此導致的經(jīng)營風險值得關注;

未來,隨著各項支持政策的出臺,融資租賃行業(yè)面臨發(fā)展的機遇期,市場秩序?qū)⒌玫竭M一步規(guī)范。

行業(yè)展望:穩(wěn)定

一、2017年上半年融資租賃行業(yè)信用風險回顧

存續(xù)期內(nèi)債券的發(fā)債主體情況

截至2017年6月末,融資租賃行業(yè)債券存續(xù)期內(nèi)的發(fā)債主體級別為AAA的企業(yè)共有17家,債券余額1,276.00億元,占比達75.97%;主體級別為AA+的企業(yè)共11家,債券余額合計288.20億元,占比為17.16%,主體級別在AA及以下的企業(yè)存續(xù)期內(nèi)債券余額合計占比不足10%,總體看來,存續(xù)期內(nèi)債券主體質(zhì)量較高,未來違約風險很低。

2017年以來發(fā)債主體級別調(diào)整情況

2017年以來,全國融資租賃業(yè)仍保持穩(wěn)健發(fā)展態(tài)勢,未發(fā)生行業(yè)性、區(qū)域性風險的跡象,整體信用環(huán)境仍屬較好,債券融資規(guī)模同比大幅增加,發(fā)債主體整體信用狀況相對穩(wěn)定。

作為反映債券市場信用風險的重要參考,評級機構對發(fā)行人的信用級別調(diào)整情況基本反映出了整體信用風險結(jié)構。2017年1~6月,共5家發(fā)行人主體評級有調(diào)整[1],均為上調(diào),無主體被下調(diào)情況。級別調(diào)整的主體中,由AA上調(diào)為AA+的有1家,為國泰租賃有限公司;由AA+上調(diào)為AAA的主體共計4家,分別為江蘇金融租賃股份有限公司、中國外貿(mào)金融租賃有限公司、長城國興金融租賃有限公司和天津渤海租賃有限公司。具體級別調(diào)整情況如下表所示:

出現(xiàn)級別調(diào)整的企業(yè)主要有如下特點:1、從股東背景來看,天津渤海租賃有限公司為上市公司全資子公司,其余4家租賃公司的第一大股東均為國有企業(yè),股東背景及其對企業(yè)的支持力度對于融資租賃企業(yè)的信用狀況有重要的影響;2、從資本實力看,有4家公司均得到了股東的資本支持(含擬增資計劃),資本規(guī)模的擴大有助于各公司擴大業(yè)務規(guī)模以及增強風險抵御能力;3、除股東支持以及資本金的擴大之外,盈利能力的大幅提升增強了機構自身的抵抗風險能力,國泰租賃近年來盈利水平不斷上升,2016年以來延續(xù)了上升的趨勢,平均凈資產(chǎn)收益率由上年的5.69%上升至9.34%。

融資租賃行業(yè)政策環(huán)境日益完善,行業(yè)滲透率仍處低位,杠桿水平有所下降,租賃資產(chǎn)質(zhì)量面臨一定下行壓力

政策環(huán)境方面,2017年3月,中國人民銀行、工業(yè)和信息化部、銀監(jiān)會、證監(jiān)會、保監(jiān)會聯(lián)合發(fā)布《關于金融支持制造強國建設的指導意見》,鼓勵加快制造業(yè)融資租賃業(yè)務發(fā)展及其資產(chǎn)證券化;2017年5月,按照國務院有關工作部署,商務部于5月2日至6月30日組織各地開展融資租賃行業(yè)風險排查工作,重點排查超杠桿經(jīng)營、違規(guī)向地方政府融資、虛構租賃物以及虛構融資租賃項目進行公開融資等問題。融資租賃行業(yè)市場秩序得到進一步規(guī)范。

滲透率方面,聯(lián)合評級使用“期末融資租賃合同余額/期末社會融資規(guī)模存量”計算社會融資規(guī)模滲透率,2016年末為3.42%,較2015年末增加0.21個百分點。2017年以來,期末融資租賃合同余額/期末社會融資規(guī)模存量保持穩(wěn)定,3月末為3.41%,但仍處于低位。

盈利能力方面,2016年,融資租賃企業(yè)數(shù)量及合同余額增速放緩,行業(yè)規(guī)模邁上5萬億臺階;以發(fā)債企業(yè)為樣本,2016年平均ROE水平有所回升[2],由2015年的11.59%上升至12.34%,盈利能力平穩(wěn)增長。

杠桿水平方面,聯(lián)合評級以金融租賃和內(nèi)資租賃公司[3]為例,使用“期末融資租賃合同余額/注冊資本”來近似衡量近年來融資租賃行業(yè)的杠桿水平情況。2016年末,該指標由年初的12.70倍降至11.78倍;2017年以來繼續(xù)延續(xù)了下降的趨勢,3月末該指標降為11.30倍。

租賃資產(chǎn)質(zhì)量方面,以披露租賃資產(chǎn)不良率指標的發(fā)債企業(yè)為統(tǒng)計樣本,樣本公司2016年不良率水平由2015年的0.94%上升至0.99%,租賃資產(chǎn)質(zhì)量有所下降。2017年以來,國內(nèi)宏觀經(jīng)濟形勢穩(wěn)中向好,但去庫存及經(jīng)濟結(jié)構調(diào)整仍面臨一定壓力,租賃資產(chǎn)質(zhì)量仍承壓。

融資渠道多元化發(fā)展,但2017年以來利率攀升,融資成本提高,未來盈利能力提升壓力較大

債券發(fā)行方面,2017年上半年,融資租賃公司共發(fā)行金融債、公司債和企業(yè)債18只,金額合計303.50億元,同比增長118.55%,其中金融債11只,發(fā)行規(guī)模183.00億元,占比60.30%;公司債7只,發(fā)行規(guī)模120.50億元,占比39.70%,金融租賃公司在債券發(fā)行數(shù)量和規(guī)模上較為突出。從發(fā)行利率上來看,2017年上半年融資租賃公司發(fā)行債券加權平均利率為5.02%,較2016年同期加權平均利率3.69%增長1.33個百分點,市場資金面緊張的態(tài)勢進一步延續(xù),融資租賃行業(yè)面臨融資成本上升的壓力。

ABS發(fā)行方面,經(jīng)歷了2016年的井噴式發(fā)展后,2017年上半年,融資租賃行業(yè)ABS發(fā)行放緩。2017年1~6月,融資租賃行業(yè)內(nèi)發(fā)行ABS共47只,發(fā)行金額630.59億元,發(fā)行金額同比增長2.73%。發(fā)行利率延續(xù)了2016年底上揚的趨勢,租賃信貸ABS上半年平均發(fā)行利率為4.76%,同比增加1.26個百分點。

權益融資方面,繼2016年中銀航空租賃有限公司和國銀金融租賃股份有限公司在香港聯(lián)交所上市以來,多家融資租賃公司積極開展資本運作,其中海通恒信國際租賃有限公司擬分拆在香港聯(lián)交所獨立上市、江西金融租賃股份有限公司已上報A股主板首發(fā)上市申請、中建投租賃股份有限公司已完成股改并適時啟動上市進程。

二、2017年下半年融資租賃行業(yè)信用風險展望

從政策支持方面來看,隨著近年來“供給側(cè)改革”、“一帶一路”以及“中國制造2025”政策的持續(xù)深入,橫跨產(chǎn)業(yè)與金融之間的融資租賃行業(yè)在國內(nèi)產(chǎn)業(yè)結(jié)構轉(zhuǎn)型以及中國企業(yè)“走出去”的過程中發(fā)揮巨大作用,融資租賃行業(yè)迎來了實現(xiàn)發(fā)展的機遇階段;從監(jiān)管政策來看,為了防范金融系統(tǒng)性風險,監(jiān)管政策將逐步趨嚴,融資租賃行業(yè)市場秩序?qū)⑦M一步規(guī)范;從融資成本來看,2017年下半年,受債券市場利率攀升的影響,融資租賃企業(yè)的融資成本將繼續(xù)處于高位,盈利能力面臨較大壓力;從融資渠道來看,由于資本規(guī)模對于企業(yè)的信用水平具有較大的影響,因此有多家公司積極籌劃股權融資活動,另外,受債券市場利率攀升的影響,股權融資將有一定的發(fā)展空間。目前國內(nèi)去庫存及經(jīng)濟結(jié)構調(diào)整仍面臨一定壓力,企業(yè)債務負擔加重,需對融資租賃行業(yè)整體租賃資產(chǎn)質(zhì)量保持關注。

[1] 2016年3月14日上海新世紀對中國環(huán)球租賃有限公司的主體評級為AA+,因此本次跟蹤評級期間,中誠信國際將其主體評級由AA上調(diào)為AA+未在級別變動統(tǒng)計范圍內(nèi)。

[2] 由于所選樣本企業(yè)均為發(fā)債企業(yè),整體競爭實力位于融資租賃行業(yè)前列,樣本分析與全行業(yè)真實情況存在一定差異性。

[3] 根據(jù)中國租賃聯(lián)盟,由于許多地區(qū)外資租賃公司的設立實行備案制以及注冊資金認繳制,殼公司數(shù)量大幅增加,企業(yè)空置率達到65%以上,部分地區(qū)則高達75%甚至90%以上,外資租賃公司會使整體數(shù)據(jù)失真,因此分析杠桿倍數(shù)時將其剔除。

來源:聯(lián)合信用評級有限公司

上一篇:應收帳款融資、融資租賃和杠桿收購融資的分析研究

下一篇:融資租賃標的創(chuàng)新形式